市值缩水4000亿,海天酝酿赴港上市

最后更新于:2024-10-18 14:40:56

“酱油茅” 海天味业(下称“海天”),最近传出要在港股二次上市的消息。

10月16日,有媒体援引知情人士的说法称,海天正在考虑在香港二次上市,可能筹资至少15亿美元。

据报道,海天正在与顾问商谈在香港出售股份的可能性,上市或在2025年上半年进行。目前,有关可能性正在进行商议,筹资规模将取决于市场情况。

虽然海天方面并未就此做出回应,但这一消息还是引发了市场的广泛关注。毕竟,如果海天最终成功登陆港股,将会成为国内调味品行业首家“A+H”股同时上市的公司。

对于海天可能赴港二次上市的消息,资本市场开始用脚投票。10月16日和17 日,海天股价连跌两日,截至10月17日收盘,跌2.2%,报收42.24元/股,总市值2349亿元。

01

为出海做准备

海天可能赴港二次上市的消息,首先被解读为在国内市场逐渐饱和的情况下,公司摸索全球化扩张,寻找新增长曲线的尝试。

毕竟从财务层面看,海天目前并不缺钱。根据2024年年报,海天实现营收141.56亿元,同比增长9.18%;实现净利润34.53亿元,同比增长11.52%。

此外,海天账面上包括货币资金在内的流动资产达到了273.42亿元,同期短期借款加一年以内到期的流动负债为62.22亿元。

另一方面,告别过去几年的快速增长之后,整个中国调味品市场已经进入存量竞争的新阶段。根据国泰君安发布的调味品行业复盘与展望,2020-2023年,调味品行业销售额CAGR降速至1.3%,其中销量CAGR为-1.25%。

业内普遍认为,在港股二次上市,与海天目前的资本战略以及期望的国际化布局密切相关。

首先,港股在国际资本市场的影响力,无疑将有助于海天吸引更广泛的国际投资者。因此,海天如果成功在香港上市,将不仅为公司带来资金、丰富资本结构,也能提升国际知名度。

同时,随着中餐品牌的不断出海,海外市场对于酱油等中式调味品的需求也在不断增加。因此,海天选择此时赴港上市,或许是希望借此进一步拓展其国际市场,提升全球业务的响应能力和灵活性。

源媒汇注意到,近年来,海天在不断布局海外业务。2024年4月,海天子公司海天国际投资设立全资子公司海天国际贸易;6 月,海天国际投资又设立全资子公司HADAY ID。

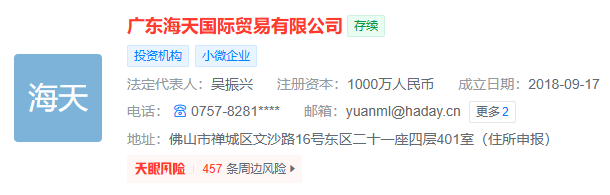

另据天眼查,海天母公司海天集团于2018年成立了广东海天国际贸易有限公司,经营范围为货物或技术进出口等。

截图来源于天眼查

不过,目前海天的国际化程度依然有限。2024年8月,海天在投资者互动平台表示,公司产品在海外80多个国家和地区有销售,以华人使用为主,海外市场的销售占比较低。

02

业绩和股价陷入阵痛期

4年前,因被投资者戏谑“卖房子的不如卖酱油”,万科集团董事会主席郁亮的一句“服气”将海天拉到了聚光灯下,但在飞速上升的市值之下,海天的烦恼其实并不少。

作为国内调味品龙头,海天自2014年上市之后业绩高歌猛进,营收从2014年的98.17亿元增至2021年的250.04亿元。而在刚登陆A股时,海天的股价仅为13元,市值约500亿元。

2020年8月,海天的股价和市值一举超越中国石化,这一情况被外界称作“一瓶酱油贵过一桶(汽)油”。当时,海天也成为A股市值增长最迅猛的公司之一——不到7年时间,实现股价翻14倍、市值翻10倍的华丽转身,市值大致等于2.4个伊利、9.2个中炬高新。

在此情况下,海天实控人庞康的身家也水涨船高。2020年6月,胡润研究院发布的《疫情四个月后全球企业家财富变化特别报告》显示,庞康的财富达到了1050亿元,几近翻倍。

在市值创下新高的同时,海天却进入经营拐点。

2022年,海天经历了一波因食品添加剂引发的舆论危机,同年其营收仅同比增长2.42%至256.10亿元,增速大幅下滑;净利润更是出现上市以来首降,同比减少7.09%至61.98亿元。

2023年,海天出现了近十年来首次营收下滑的状况,净利润则延续2022年的态势持续下滑。该年度,海天实现营收245.6亿元,同比下降4.10%;归母净利润56.26亿元,同比下降9.21%。

同时,海天的股价也在持续下跌,市值缩水超过4000亿元。直到2024年上半年,公司业绩才开始反弹,实现营收141.56亿元,同比增长9.18%;净利润34.53亿元,同比增长11.52%。

截图来源于上证路演官网

处在调整期的海天,还更换了掌门人。2024年9月19日,海天宣布前董事长庞康卸任并退出了董事会,在公司工作32年的程雪被选为董事长。

据公开资料,1997年至2010年间,程雪历任企业策划总监、副总裁及董事等关键职务,2014年海天上市后长期担任副董事长兼常务副总裁。

换帅之外,海天还试图通过员工持股计划绑定利益,激发活力。公司推出了《2024 年-2028 年员工持股计划(草案)》,每年滚动设立各期独立存续的员工持股计划,确定业绩考核目标。比如,2024年剔除激励和资本运作等费用后的归母净利润,同比增长不得低于10.8%。

有着“打工女皇”之称的程雪接棒,透露出海天正在积极求变的信号。不过,相比此前,大环境已经大不相同,程雪面临的局面更加复杂。

一方面,当前市场呈现出消费需求和渠道多元化的特点,海天长期布局的线下经销等传统零售渠道,面临被电商、即时零售、社区团购等新渠道冲击。同时,消费者对于调味品更加挑剔,需求也变得多样化。

另一方面,调味品行业在存量市场下竞争态势愈发激烈。目前,包括千禾味业、金龙鱼、李锦记、厨邦等粮油、调味品品牌纷纷展开多元化布局,海天的市场正被不断蚕食。

03

面临港股低估值阻力

经历了持续三年的下滑后,海天的股价虽然有所调整,但无论是从市盈率还是市净率来看,其估值水平在整个A股食品饮料板块都名列前茅。目前,海天高达40倍的市盈率依然超过了贵州茅台。

而在当前,港股市场还存在着流动性不强、消费股估值偏低的情况。若赴港二次上市消息属实,海天还要面对港股食品饮料板块的低估值阻力。

有不愿具名的投资者对源媒汇表示,如果海天最终在港股上市,其股价低于A股,很可能会出现港股拖累A股股价的情况。

在此情况下,也有业内人士猜测,海天赴港上市或与外部因素推动有关。

广科咨询首席策略沈萌对源媒汇表示,目前港股估值明显低于A股,所以A股上市公司如果在港股二次上市,不会只是从简单的商业角度出发。而作为市场主要在中国的食品企业,其实也没有太大必要通过香港上市提高知名度。

沈萌分析,作为龙头大盘股,海天到香港上市的另一个原因,可能是为了助力香港维持国际金融中心的地位。海天与其他一些A股龙头企业被推动至香港上市,以提升港股IPO的业绩表现。

无论如何,如若海天最终于港股二次上市,依然要面临不小的挑战。

从全球范围看,调味品行业竞争激烈,海天在全球化过程中将面对来自本土企业的激烈竞争;同时,地缘政治和全球经济环境的变化,也可能影响海天国际业务的布局。

对于赴港二次上市的消息,源媒汇联系海天相关负责人,截至发稿未获回应。

本文转载自源媒汇,作者:王言