7-11便利店可能要被卖了?

最后更新于:2024-08-20 17:09:12

8月19日,全球便利店巨头7-11母公司Seven & i Holdings(以下简称Seven&i)在官网发布了一则公告,回应加拿大便利店集团Alimentation Couche-Tard(以下简称ACT)向其发出的“7-11便利店收购要约”,并成立了独立委员会,针对提案可行性进行评估。

公告发布后,Seven&i在东京的股价上涨23%,创下公司历史上单日最大涨幅,市值达到约5.6万亿日元(约合人民币2722亿元),较前一交易日增加近1万亿日元。如果收购交易达成,预计将成为日本最大规模的外资收购案。

01

双方作何回应?

根据多位知情人士透露,Seven&i早在几个月前就开始与包括摩根士丹利在内的银行顾问合作,以加强自身实力,应对它所认为日益增长的外资收购威胁。而ACT集团则已对Seven&i虎视眈眈多年,在过去两年间陆陆续续地与这家日本公司接触,试图开启友好的交易讨论。

总部位于魁北克的零售集团ACT随后证实,其“最近向日本公司提交了一份友好的、非约束性的提议”,并且正寻求“达成一项双方都能接受的交易,使两家公司的顾客、员工、特许经营商和股东都能受益。”

过去,日本企业即使收到收购提案,也常常在不咨询董事会的情况下在幕后做出决定。但如今情况发生了变化,日本经济产业省在2023年颁布了《企业收购行动指南》,要求收购提案必须经过讨论或向董事会报告。

因此,Seven&i在声明中表示,确认已收到ACT发来的一份保密、非约束性的初步提案,并且已“成立由非执行董事组成的独立委员会”,以审核ACT“收购所有流通股份”的提议。

Seven&i强调,无论是董事会还是独立委员会,目前均未就接受或拒绝ACT的提案、是否与ACT展开讨论或是否寻求任何替代交易作出任何决定。本公司一旦做出决定或有需要披露的事项,将立即公告。

银行业内人士指出,ACT此举也可能会引来其他竞购者,包括长期觊觎7-11美国门店的私募股权集团。

02

7-11便利店怎么了?

2023年,在Seven&i披露的中期经营计划里,社长井阪隆一提出成为“以食品为中心的世界顶级零售集团”的目标。但实际上该公司在日本和美国的核心便利店业务正面临增长放缓的问题。

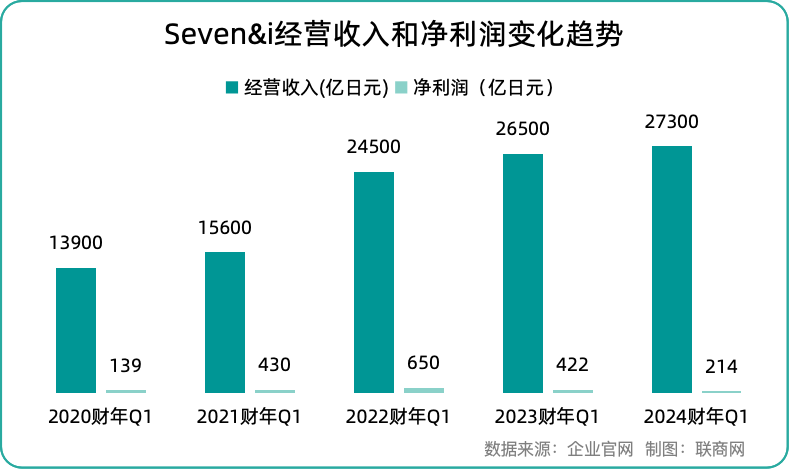

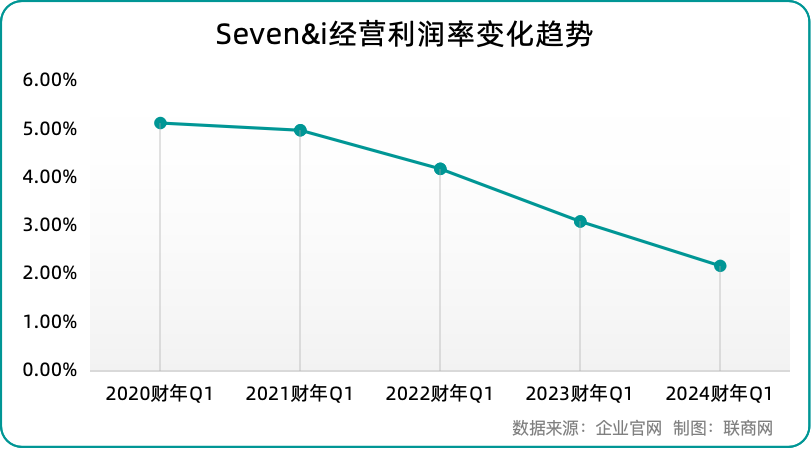

7月11日,根据Seven&i公布的2024财年第一季度业绩显示,营业收入为27300亿日元(约合人民币1329亿元),同比增长3%;营业利润为593亿日元(约合人民币28.8亿元),同比下降28%;净利润更是较去年同期下降49%至214亿日元(约合人民币10.3亿元)。

客流下滑

从海外市场看,美国7-11门店数约占总数的20%,是最主要的市场之一。但在该季度,受当地各项经济刺激措施的影响,如食品补贴资格范围扩大、暂停学生贷款偿还等,加之通胀持续,消费者信心遭到削弱,销量出现明显下滑。

业内人士认为,该零售巨头出现了战略误判。为了稳住销售业绩,美国7-11推行“保持价格不变,维持客户数量”的策略。但现实情况是,卷烟和其他热门产品的销量下降。特别是在低收入人群中,产品销量按美元计算下降了3%。但同时,采购价格上涨并未传导至产品,毛利率较去年同期下降2个百分点。

而在最关键的日本本土市场,7-11营业利润也下降了4.4%至612亿日元(约合人民币29.7亿元)。该公司旨在通过灵活的定价策略来吸引客流。例如,3月提高现煮咖啡的价格、5月降低饭团等热门商品的价格。但最终的结果不尽如人意,3-5月的同店销售额仍与去年同期大致持平。同为竞争对手的罗森和全家也不甘示弱,分别在3月和8月推出热门商品“加量不加价”的促销活动,并收获一定成效。

值得注意的是,截至Seven&i发布公告前,该公司市值自3月以来已下跌超过20%。

03

或打造全球最大的便利店集团

迫于外国股东的施压,Seven&i近年来一直在精简业务,将重心更多地放在盈利能力强的便利店上。先是在2016年,美国激进基金Third Point主导了一场罢免活动,将掌舵Seven&i近24年的功勋人物、前社长铃木敏文拉下台,并由井阪隆一执掌至今。

由于激进投资者持续施压,以及日本整体推动改革公司与股东关系的大环境下,变局得以加速。去年,Seven&i将旗下百货连锁店崇光·西武百货出售给了一家美国投资基金。而井阪本人也面临来自包括ValueAct在内的激进投资者的压力,后者要求Seven&i剥离其亏损的综合商超业务。今年4月,Seven&i宣布计划将旗下的祖业“伊藤洋华堂”进行股票上市。

此外,股票咨询公司Asymmetric Advisors的一位发言人指出:“日元贬值成了一个重要的激励因素。如果能够出售伊藤洋华堂和Denny’s等业务,公司很可能会长期保持良好势头。”

ACT集团则一直在全球寻觅收购良机。过去十年间,该集团在便利店行业完成了多次并购。就在Seven&i发布回应公告的同一天,ACT另外宣布,已同意从连锁超市Giant Eagle手中收购约270家便利店。

2021年,ACT集团曾试图以162亿欧元(约合人民币1283亿元)收购法国连锁超市家乐福,但未能如愿。该公司还曾对Speedway提出收购要约,但最终Speedway被Seven&i以210亿美元收入囊中。在2021年收购Speedway之后,7-11在美国和加拿大拥有超过13000家门店。ACT拥有近9300家门店。

GlobalData董事总经理Neil Saunders表示:“这项潜在的收购要约意义重大。7-11是美国便利店领域最大的运营商,2023年的市场份额为14.5%。相比之下,ACT集团的市场份额仅为4.6%。因此,两者合并将产生一个控制近五分之一市场份额的实体。”

2023财年,ACT集团销售额为692亿美元(约10万亿日元),与7-11的11万亿日元规模相当。两家公司的销售额合计将达到20万亿日元左右,有可能诞生以便利店为中心的全球最大的零售集团之一。

写在最后

彭博社专栏作者Chris Hughes指出,ACT的要约显得有些“投机取巧”,正值Seven&i的股市低谷期。这和它想在疫情期间收购家乐福的做法“不谋而合”,彼时家乐福的股价远低于疫情前水平,但这一提议遭到严厉拒绝。

公开资料显示,截至5月31日,7-11在全球运营85049家门店。而ACT在全球约30个国家和地区拥有约17000家门店,主要运营Couche-Tard和Circle K两个连锁便利店品牌,其目标是进军亚洲并扩大全球布局。ACT在加拿大多伦多证券交易所上市,市值约8.6万亿日元,远高于Seven&i。

今年4月,Seven&i发布最新的“全球便利店运营战略”,并在其中指出,计划到2030年在全球开设10万家7-11便利店。

联商高级顾问团成员潘玉明认为,7-11便利店是Seven&i的核心业务,且一直以来业绩不俗,出售部分北美的店铺企业有可能,但大部分出售的可能性不大。此外,Seven&i旗下的伊藤洋华堂超市已经“瘦身”,百货也已经卖掉了,全卖的可能性不大。

今日互动:你觉得这场收购能成功吗?

(本文转载自联商网,编译:松柏)

11月24日-30日,红餐成长社将组织《增长创新之旅-日本餐饮深度研修团》,7天6晚的行程,将参访世界级先进企业,与日本著名餐饮企业顶尖管理者零距离学习,汲取智慧,助力增长!